Dernière mise à jour le 1 avril 2025

Comme chaque année, l’arrivée des beaux jours rime aussi avec l’arrivée de votre déclaration d’impôt sur le revenu pour 2023.

Le service de déclaration en ligne sera ouvert à compter du jeudi 11 avril 2024 📆

A vos déclarations, prêts, partez !

⌛ Jusqu’à quand ?

Si vous habitez dans les départements n° 01 à 19, vous avez jusqu’au 23 mai 2024 pour réaliser votre déclaration de revenus en ligne. Pour les départements n° 20 à 54, la date limite a été fixée au 30 mai. Pour les derniers départements, à partir du n° 55, vous avez jusqu’au 6 juin.

🧐 Comment ?

Pour ce faire, vous devez vous rendre sur votre espace en ligne impots.gouv pour remplir votre déclaration dématérialisée en vous munissant de votre numéro fiscal (il figure en première page de votre dernière déclaration) et de votre mot de passe. Si vous n’en avez pas, vous devez en créer un avant de télé-déclarer vos revenus. Pour cela, saisissez votre numéro fiscal, votre numéro d’accès en ligne (il figure aussi sur votre dernière déclaration de revenus), ainsi que votre revenu fiscal de référence de 2022 (inscrit sur votre avis d’imposition reçu en 2023).

Des aides sont disponibles sur les écrans à renseigner de la déclaration et des vidéos répondent aux questions les plus fréquentes. Vous pouvez aussi adresser un message à l’administration via la rubrique “Contact” de l’espace en ligne. Nos équipes spécialisées sont également là pour vous accompagner au besoin.

💡 Quelques Tips avant de se lancer directement dans la déclaration

- Avant de remplir votre déclaration à proprement parler, n’oubliez pas de mettre à jour votre situation familiale (marié, pacsé, célibataire, divorcé, séparé, veuf) si celle-ci a évolué en 2023, ainsi que le nombre de personnes rattachées à votre foyer fiscal.Les enfants peuvent être rattachés au foyer fiscal de leurs parents s’ils ont moins de 21 ans, ou moins de 25 ans à condition qu’ils soient étudiants. Il peut être judicieux de comparer les deux situations pour déterminer s’il est plus intéressant de rattacher un enfant majeur au foyer fiscal des parents, ou alors de lui faire déclarer ses propres revenus et de lui verser éventuellement une pension alimentaire.

- Une partie de votre déclaration en ligne sera pré-remplie de vos principaux revenus imposables et de ceux de votre conjoint sur la base des informations transmises en début d’année par les tiers déclarants (employeurs, banque, Sécurité sociale, etc). Mais attention, c’est à vous de corriger les montants inexacts et d’ajouter vos revenus et charges non connus de l’administration, ainsi que ceux des autres membres de votre foyer fiscal.

🤯 Comprendre les étapes de calcul de l’impôt sur le revenu

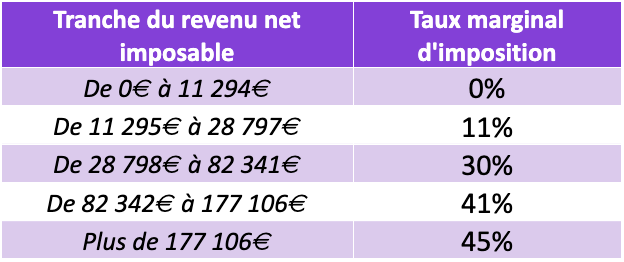

La première étape consiste à déterminer le montant du revenu imposable de votre foyer fiscal qui sera soumis au barème progressif composé en différentes tranches d’imposition qui s’échelonnent de 0% à 45%.

Il ne faut pas confondre le taux marginal d’imposition et le taux moyen d’imposition. Depuis 2023, votre avis d’imposition indique le taux marginal d’imposition de votre foyer fiscal. Cette information permet de connaître le taux d’imposition applicable à tout revenu complémentaire, car il s’agit de la tranche la plus haute dans laquelle vous êtes imposé. Le taux moyen d’imposition, quant à lui, correspond à la part que l’impôt représente sur votre revenu imposable. Vous pouvez tout à fait être imposé dans une tranche marginale à 30% et avoir un taux moyen d’imposition de 6% par exemple.

Le revenu imposable de votre foyer fiscal correspond à la somme des revenus nets catégoriels (salaires, bénéfices professionnels, revenus fonciers, capitaux mobiliers, etc) perçus par chacun de ses membres en 2023. Le résultat que vous obtenez constitue ainsi votre revenu brut global, duquel vous pouvez déduire vos déficits professionnels et fonciers ainsi que les charges et abattements déductibles de votre revenu global. Ces déductions permettent de déterminer votre revenu global net imposable.

1.Comment choisir entre les frais réels ou la déduction forfaitaire ?

Vous avez la possibilité de minorer vos revenus indiqués dans la catégorie des traitements et salaires, correspondant à la rémunération nette imposable que vous avez perçue au cours de l’année. A noter que cette option ne porte que sur les salaires perçus (salarié, Président de SASU/SAS ou gérant d’EURL/SARL), à l’exclusion donc des entrepreneurs individuels dont les revenus ne sont pas inclus dans les traitements et salaires.

Deux options s’offrent à vous :

- Par défaut, l’administration fiscale va appliquer un abattement de 10% (dans la limite de 14 171 €) sur ce salaire pour le soumettre à l’impôt. Ces 10% correspondent à la déduction forfaitaire appliquée au titre des frais professionnels courants engagés : trajet domicile-lieu de travail, restauration, documentation, …

- Dans le cas où les frais professionnels que vous avez réellement supportés personnellement sont supérieurs à ce forfait de 10%, vous pouvez opter pour la déduction des frais réels, qu’il vous appartiendra de détailler et de pouvoir justifier.

Attention, les frais déjà pris en charge dans la société ne peuvent pas faire doublon avec ces frais réels : il n’est par exemple pas possible de faire passer en charge de la société des frais de restauration, et en plus les déduire dans le cadre des frais réels.

Chaque année, un calcul est donc à faire pour déterminer si les frais réels que vous avez supportés dépassent ou non les 10% de déduction forfaitaire.

Le coût des trajets domicile-lieu de travail se calcule grâce au barème des indemnités kilométriques, fonction de la puissance fiscale du véhicule et du nombre total de kilomètres parcourus dans l’année.

2.Application du barème et plafonnement des effets du quotient familial

Bonne nouvelle, afin de tenir compte de l’inflation, les tranches du barème progressif applicables pour l’imposition des revenus 2023 sont revalorisées de 4.8% par rapport à l’année dernière.

Ce barème, déterminé pour une part de quotient familial, s’applique à votre revenu global net imposable divisé par le nombre de parts de quotient de votre foyer. Ce nombre de parts dépend des personnes à charge ou rattachées à votre foyer fiscal et de votre situation familiale et personnelle. Le résultat obtenu est ensuite multiplié par le même nombre de parts afin de déterminer le montant de l’impôt brut de votre foyer.

Les 2 premiers enfants à charge vous font bénéficier chacun de 0,5 part supplémentaire. A partir du 3ème enfant, chaque enfant à charge supplémentaire permet de bénéficier d’une part fiscale complète.

Attention toutefois, l’avantage maximal accordé pour chaque demi-part supplémentaire de quotient familial apportée par les enfants rattachés au foyer fiscal est limité à 1 759 € (cas d’un couple marié ou pacsé avec un ou plusieurs enfants en résidence principale). On parle de «plafonnement du quotient familial».

Pour savoir si vous êtes concerné par ce plafonnement, il vous suffit de comparer 2 situations :

- Le montant théorique d’impôt payé par le couple en l’absence d’enfant à charge (2 parts)

- Le montant d’impôt payé en prenant en compte les parts apportées par les enfants.

Si l’économie d’impôt engendrée par l’ajout des parts liées aux enfants est supérieure à 1 759€ par demi-part supplémentaire, alors il convient de plafonner ce gain à 1 759€ par demi-part.

Prenons l’exemple d’un foyer composé d’un couple marié et d’un enfant à charge, soit 2.5 parts de quotient familial, ayant perçu 90 000€ de revenu imposable en 2023.

- Sans enfant, l’impôt théorique du foyer (2 parts) serait de 13 572€

- Avec un enfant à charge, l’impôt du foyer (2,5 parts) serait de 10 216€

> L’économie d’impôt apportée par cette demi-part supplémentaire est de 3 356€, ce qui excède le plafond. Ce foyer est donc soumis au plafonnement du quotient familial et l’économie d’impôt sera plafonné à 1 759€. En définitif, le montant d’impôt à payer s’élèvera à 13 572€ – 1 759€ = 11 813€.

3.Les réductions et crédits d’impôt

La dernière étape, mais sûrement celle qui vous intéresse le plus, c’est le calcul de réductions et de crédits d’impôts qui vont s’imputer directement sur le montant de votre impôt brut après plafonnement des effets du quotient familial. Les crédits d’impôts sont déduits de votre impôt après application de vos réductions, car, contrairement à ces dernières, si le total de vos crédits d’impôt est supérieur à votre impôt sur le revenu, l’excédent vous sera remboursé ! (Oui, vous avez bien lu).

Voici une liste non exhaustive des réductions et crédits d’impôt les plus utilisés :

🎓 Les frais de scolarité : Il s’agit d’une réduction d’impôt de 61€ par enfant au collège, 153€ par enfant au lycée, et 183€ par enfant en études supérieures. Pour en bénéficier, l’enfant à votre charge doit être scolarisé au 31 Décembre 2023.

🍼 Les frais de garde des enfants hors du domicile : Il s’agit d’un crédit d’impôt de 50% des dépenses engagées en 2023, plafonnées à 3 500€ par enfant à charge, soit un avantage maximal de 1 750€ par enfant. Cela peut concerner des frais d’assistante maternelle agréée, une crèche, une garderie périscolaire, un centre de loisirs, etc. La seule condition est que les enfants à charge doivent être âgés de moins de 6 ans au 1er janvier 2023 (ce crédit d’impôt n’étant pas remis en cause si votre enfant a eu 6 ans au cours de l’année).

🧹 L’emploi à domicile : Il s’agit d’un crédit d’impôt de 50% des dépenses réalisées de service à la personne à votre domicile, que vous en soyez propriétaire ou non. Les dépenses les plus courantes sont : ménage, garde d’enfant à domicile, jardinage, soutien scolaire, assistance aux personnes âgées ou handicapées. La limite des dépenses éligibles est fixée à 12 000 €, majorées de 1 500 € par enfant à charge, et sans pouvoir dépasser au total 15 000 €.

💰 Les dons : certains dons effectués auprès d’organismes reconnus d’intérêt général ou d’association d’utilité publique donnent droit à une réduction d’impôt égale à 66% des sommes versées, dans la limite de 20% de votre revenu imposable. Le taux de la réduction d’impôt est porté à 75% (dans la limite de 1 000€) pour les associations venant en aide aux personnes en difficulté ou œuvrant pour l’égalité hommes-femmes. Il convient de se reporter au reçu fiscal obtenu au moment du versement pour déterminer dans quelle catégorie entrent les dons réalisés.

Attention, il existe toutefois une limite appelée plafonnement global des niches fiscales. Ce dispositif consiste à limiter le montant des avantages fiscaux dont vous pouvez bénéficier chaque année pour le calcul de l’impôt sur le revenu. Pour l’imposition de vos revenus 2023, le total de vos avantages fiscaux ne peut pas vous procurer une diminution du montant de l’impôt dû supérieure à 10 000€. Le plafonnement est le même pour tous les foyers fiscaux, quelle que soit votre situation personnelle et le nombre de personnes à charge. Il vous est possible de retrouver la liste des avantages fiscaux concernés par le plafonnement dans la brochure pratique de l’impôt sur le revenu établie par l’administration fiscale sur le site des impôts.

📝 Encore un peu de travail pour moduler ses acomptes

Vous avez sûrement payé, au cours de l’année 2023, des acomptes en prévision de l’imposition de vos revenus 2023, qui ont été calculés par l’administration sur la base des dernières informations de revenus dont elle a connaissance, c’est-à-dire à partir des revenus de l’année 2022.

Ce n’est qu’au moment de la déclaration de revenus 2023, que l’administration va connaître vos revenus réels de 2023 et ainsi ajuster ses calculs, ayant pour conséquence :

- le calcul d’une régularisation d’impôt pour l’année 2023

- la mise à jour des acomptes pour la fin de l’année 2024

Ainsi, toute variation significative de revenus entre 2022 et 2023 peut entraîner une forte augmentation des prélèvements d’impôt sur la fin d’année 2024. De ce fait, il est vivement conseillé de mettre à jour ses informations de revenus sur le site impots.gouv.fr (dans la rubrique “Gérer mon prélèvement à la source”) en cas de variation significative de revenus ou de changement de statut (passage de salarié à indépendant notamment). Cette démarche permettra d’ajuster les acomptes à vos revenus effectifs, dès le début de l’année 2024, et ainsi éviter les mauvaises surprises (qui plus est, avant les congés d’été).

⚠️ Point de vigilance : “Parce qu’une régularisation peut en cacher une autre”

Les gérants majoritaires d’EURL/SARL n’ayant pas de bulletin de paie pour les rémunérations perçues dans le cadre de leur mandat de gérance, les organismes sociaux n’ont, de ce fait, connaissance de leur rémunération qu’une seule fois par an, lors de la déclaration d’impôt sur le revenus, et qui plus est, seulement à l’issue du premier semestre de l’année suivante. Il peut ainsi s’en suivre, dans la même logique que les acomptes d’impôt sur le revenu, une possible régularisation de cotisations sociales à payer, au titre de l’année écoulée. C’est la fameuse régularisation URSSAF.

Il convient donc de bien vérifier que la case des revenus de gérants majoritaire est cochée lors de la déclaration de revenus (dans le menu principal des rubriques de rémunération à déclarer).

Les informations qui vous seront demandées seront principalement les suivantes :

- Cotisations sociales obligatoires payées

- Cotisations sociales facultatives payées

- Dividendes perçus de la société supérieurs à 10% du capital social de l’EURL/SARL

Pour conclure : La déclaration de revenus contient de nombreuses rubriques qu’il est possible de remplir en fonction de la situation de chacun.